FX168财经报社(香港)讯 全球化石燃料价格飙升,导致一些大宗商品专家将目前的状况称为“能源危机”,可能对美国消费者产生深远影响。

在美国和世界其他国家试图摆脱对原油及其副产品的依赖,转而使用可再生能源的时候,这也会对能源政策产生影响。

从天然气期货到原油期货,能源资产的交易价格一直处于多年来的高点左右,其上涨速度和幅度都引人注目。

加拿大皇家银行(RBC)大宗商品策略全球主管Helima Croft在接受MarketWatch电话采访时表示:“几乎所有可能出错的事情,都确实出错了。”“这是一个多方面的问题,”这位能源专家、前中央情报局(Central Intelligence Agency)高级经济分析师表示。

什么是能源危机?

那么,什么是能源危机?我们是如何走到这一步的?

一些人将其定义为能源资源供应的瓶颈,有可能阻碍经济发展。高盛(Goldman Sachs)大宗商品研究主管Jeffrey Currie对MarketWatch表示,简单地说,“能源危机”就是“能源供应不足,无法满足需求”的现象。

20世纪70年代初,由于美国原油消费激增,依赖进口,中东主要产油国开始实行石油禁运,美国陷入了能源危机。

能源领域的所有行动都是在人们对粘性通胀日益担忧的背景下发生的,而能源价格飙升又加剧了这种担忧。

由于人们担心价格压力及其削弱全球经济的能力,股市一直不稳定。道琼斯工业平均指数(DJIA)、标准普尔500指数(SPX)和纳斯达克综合指数(Nasdaq Composite index COMP)的交易一直动荡不安,表现逊于能源资产。

我们是怎么走到这一步的?

这一次,物价上涨被归咎于一系列事件的共同作用。其中包括在大流行后重新开放经济体;世界最大能源产品进口国之一的中国的决定;对主要能源生产商不增加产量的担忧;在化石燃料投资减少的同时,中国也断断续续地转向可再生能源。

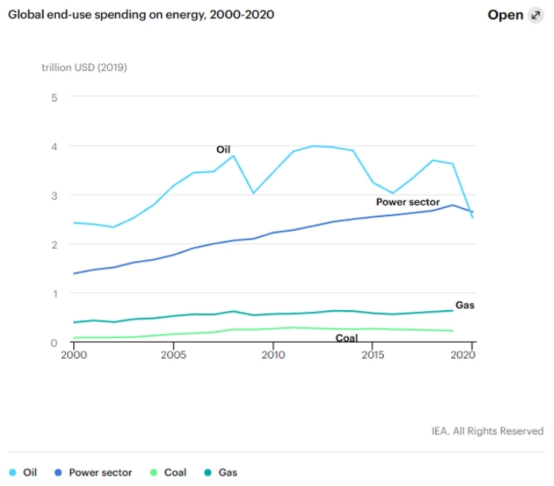

总部位于巴黎的国际能源署(International Energy Agency)的数据显示,2019冠状病毒病(COVID-19)大流行可能加剧了化石燃料投资减少的趋势,2020年全球将实施封锁,以帮助限制这种致命病毒的传播,这对原油生产造成了显著打击。

中国的角色

中国是世界上最大的能源产品进口国。报告和数据显示,尽管中国一直在努力遵守降低碳排放的标准,但新冠肺炎疫情后能源需求的迅速回升令中国措手不及,迫使其转而使用煤炭。

《金融时报》指出,燃煤电厂约占中国电力的70%,但由于环境原因,中国已经关闭了燃煤电厂和煤矿,严重缺乏燃料。

最重要的是,由于两国关系日益紧张,中国一年前禁止从产煤的澳大利亚进口煤炭,这现在限制了北京将煤炭外包的能力。

尽管如此,路透社上周报道称,中国正从保税仓库释放澳大利亚煤炭。一些人猜测,如果问题加剧,中国可能最终完全终止对澳大利亚的禁令。

路透社周三援引中国海关总署(General Administration of Customs)的数据报道称,中国一直在加大煤炭进口,9月份北京购买了3288万吨煤炭,同比增长76%。

俄罗斯的角色

作为石油和天然气的主要生产国,俄罗斯一直被指责限制其全球出口以进一步推高价格,从而放大了能源危机。俄罗斯领导人普京周三在莫斯科的一个能源论坛上否认了这些说法,并说俄罗斯天然气生产商Gazprom没有减少产量,并将遵守向欧洲供应天然气的现有合同。

欧洲天然气价格上涨是能源短缺的结果,而不是相反,这就是为什么我们不应该推卸责任,这是我们的合作伙伴正在努力做的。——俄罗斯总统普京

普京将欧洲大陆的能源危机归咎于欧洲领导人。他表示:“欧洲天然气市场看起来不太平衡,也无法预测。”

克里姆林宫发言人周三告诉记者,俄罗斯已经尽可能多地增加了对欧洲的天然气供应,任何进一步的增加都需要与俄罗斯天然气工业股份公司进行谈判。

俄罗斯一直被指责利用其影响力为北溪2号(Nord Stream 2)项目赢得批准。这是一条有争议的水下天然气管道,从俄罗斯到德国,目的是绕过乌克兰向欧盟输送燃料。据路透社报道,这条管道将使俄罗斯现有的波罗的海天然气管道出口能力翻一番,达到1100亿立方米,相当于俄罗斯输往欧洲的天然气管道总供应量的一半以上。

加拿大皇家银行的Croft推测,俄罗斯可能仍然没有足够的产能来满足欧洲目前的需求。“即使北溪2号获得了批准,俄罗斯也没有激增的产能来满足当前的需求,”这位分析师说。

连锁反应

中国的煤炭采购导致煤炭价格飙升。据报道,周三,一份重要的煤炭期货合约创下每吨1640元(254.44美元)的历史新高。

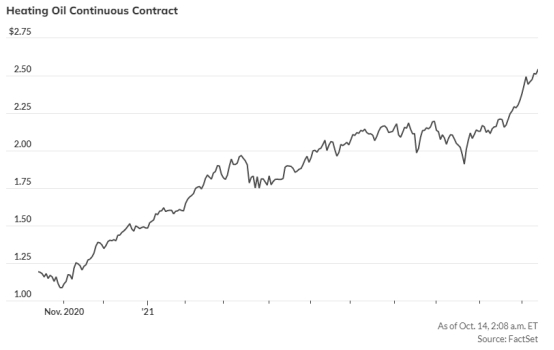

煤炭价格上涨正迫使能源用户转向更便宜或更容易获得的替代品,包括燃料油和天然气。燃料油是原油的一种馏分,用于取暖油。

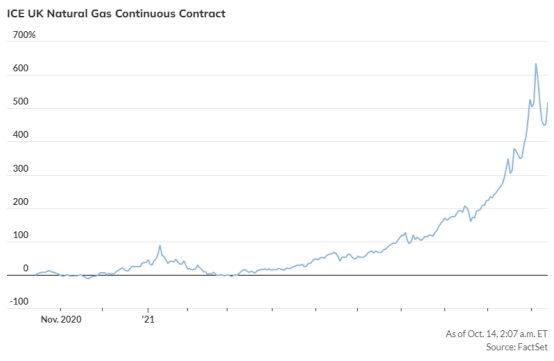

Croft说:“由于亚洲经历了一个非季节性的寒冷冬季,欧洲的天然气库存因此减少。”

高盛的Currie表示,煤炭价格在这个新的绿色时代似乎已被一笔勾销,如今却在飙升。他指出,高盛(和其他一些研究公司一样)几年前就停止了对煤炭的报道。

他说:“我们甚至连煤炭分析师都没有……我们在2014年就把他们都解雇了。”

欧洲的能源危机

在英国,政府正在向海上风力发电等可再生能源过渡,一个夏天没有风来驱动涡轮机来发电,导致能源需求超过可用性。

由于劳动力短缺和其他因素,天然气供应的运输困难也加剧了危机。

由于这些问题,该地区天然气期货价格近几个月几乎呈抛物线式上涨。

展望

Croft说,投资者需要尽快转变成气象学家,因为今年冬季的严寒可能是决定危机走向的最大因素。寒冷的冬天可能会促使对天然气和取暖燃料的需求增加,这将进一步刺激已经上涨的价格。

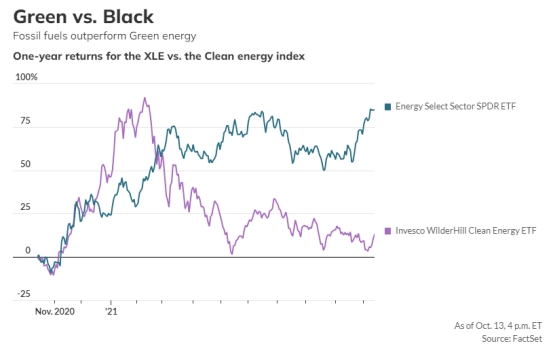

Currie将能源危机描述为“旧经济的报复”,因为许多人一直在推动更快地转向电动汽车和被认为更环保的能源。

Currie说:“资本已经转向新经济,正在扼杀(旧经济,即化石燃料)增长供应基础所需的资源。”

这就是为什么高盛分析师认为这场危机有可能导致“数十年的大宗商品超级周期”。这是对Currie和他的同事在1月份做出的评估的重申,当时这家投资银行宣布价格飙升是“大宗商品长期结构性牛市的开始”。

可以肯定的是,高盛已经预料到,当前的超级周期可能会受到向可再生能源转型的支撑,不过,大宗商品和绿色能源支持者所预测的平稳过渡是否会顺利进行,目前还不清楚。

气候危机与能源危机

国际能源署(IEA)的一份报告概述了到2050年实现净零碳排放的计划,但最近的发展,包括对煤炭需求的增加,以及对绿色能源作为一种基本负荷电力的可靠性的怀疑,可能对实现这些全球环境目标提出了质疑。

Croft说:“所有这一切都是在第26次缔约方会议的背景下发生的。”他指的是将于10月31日举行的2021年联合国气候变化大会。

世界卫生组织(World Health Organization)在最近的一份报告中呼吁各国政府“紧急行动”,应对气候危机。该组织称,气候危机是“人类面临的最大健康威胁”。

批评人士认为,推动绿色发展凸显了现有能源体系的结构性问题。

这场能源危机“给政策制定者敲响了警钟,我们必须采取一种更加平衡的方式来实现这一转变……如果我们不这样做,这将是一场灾难。”Price Futures Group高级市场分析师Phil Flynn告诉MarketWatch。

Flynn说:“如果政策制定者的目标是降低碳排放,他们必须找到一种可行的方法。”

美国

瑞穗证券(Mizuho Securities)能源期货主管Robert Yawger表示,美国消费者对汽油价格的压力可能最大,尤其是油价触及每加仑4美元时。他说,这相当于西德克萨斯中质原油(West Texas Intermediate)的价格,在每桶87美元左右。

Yawger还说,随着美国进入冬季,取暖油将成为投机者下一个投资的大宗商品。

飓风艾达是美国有史以来最强的风暴之一,导致墨西哥湾沿岸90%的能源生产停止。关停后的缓慢复苏也加剧了全球其他地区的能源问题。

这场巨大的风暴是最近记忆中最严重的风暴之一,凸显了正在发生的环境变化,包括美国西海岸的热浪、干旱和德克萨斯州的深度冰冻,暴露了得克萨斯州能源基础设施的问题。

能源市场不稳定的一个迹象是,尽管化石燃料的价格飙升,但除了铀以外的可再生能源还没有得到多少竞购。SPDR Energy Select Sector Fund ETF的表现就说明了这一点,而Invesco WilderHill Clean Energy ETF则追踪了70多家环保企业,包括特斯拉公司。

Yawger说,在他看来,清洁能源计划是朝着正确的方向迈出的一步,但市场将在这个过程中经历坎坷。“这是能源领域的一个大生命周期,”他说。他指的是一种大宗商品的波动如何影响整个行业。

扫码加入“高胜率训练营”